Novedades en la tributación de los planes de pensiones en la renta de este año

El cambio en la tributación de los planes de pensiones es la novedad destacada en la campaña de la Renta 22.

En este post te vamos a contar todas las novedades sobre los cambios en la tributación de los planes de pensiones , además de los beneficios que aporta a nuestra economía una buena planificación financiera. Sigue leyendo.

CONTENIDO DEL POST

Principal novedad en la declaración de la Renta de este año

El cambio en la tributación de los planes de pensiones es la novedad destacada en la campaña de la Renta 22.

En comparación con años anteriores, el límite máximo de las deducciones por aportaciones a planes de pensiones personales ha disminuido. El aporte se fija en 1.500 €, 500€ menos que en el ejercicio fiscal anterior.

Además, la nueva legislación prevé que el ahorro acumulado en los planes de pensiones esté exento de impuestos hasta un máximo de 8.000 euros anuales para las aportaciones de empresas a los planes de pensiones de empleo. Esto significa que se podrán deducir hasta 8.000 euros de sus ingresos anuales sin tener que pagar más impuestos.

Por lo tanto, es importante aprovechar estas nuevas oportunidades para ahorrar de forma inteligente.

Novedades principales relacionadas con los planes de pensiones

En estas líneas vamos a explicar cuales han sido las novedades que debes conocer sobre la tributación de los planes de pensiones.

Límite de aportación:

El límite de las deducciones por aportaciónes a planes se reduce a 1.500 euros al año, aunque existen ciertas circunstancias en las que se permite aportar más, como por ejemplo, si no se han realizado aportaciones en los años anteriores.

Deducción fiscal

Las aportaciones realizadas a planes de pensiones por empresas siguen siendo deducibles en la declaración de la renta, hasta un máximo de 8.000 euros o el 30% de los rendimientos netos del trabajo y actividades económicas.

Traspasos entre planes:

Se permite realizar traspasos de un plan de pensiones a otro sin necesidad de que haya transcurrido un mínimo de 10 años desde la primera aportación, lo que ofrece mayor flexibilidad a los ahorradores.

Rescate del plan de pensiones

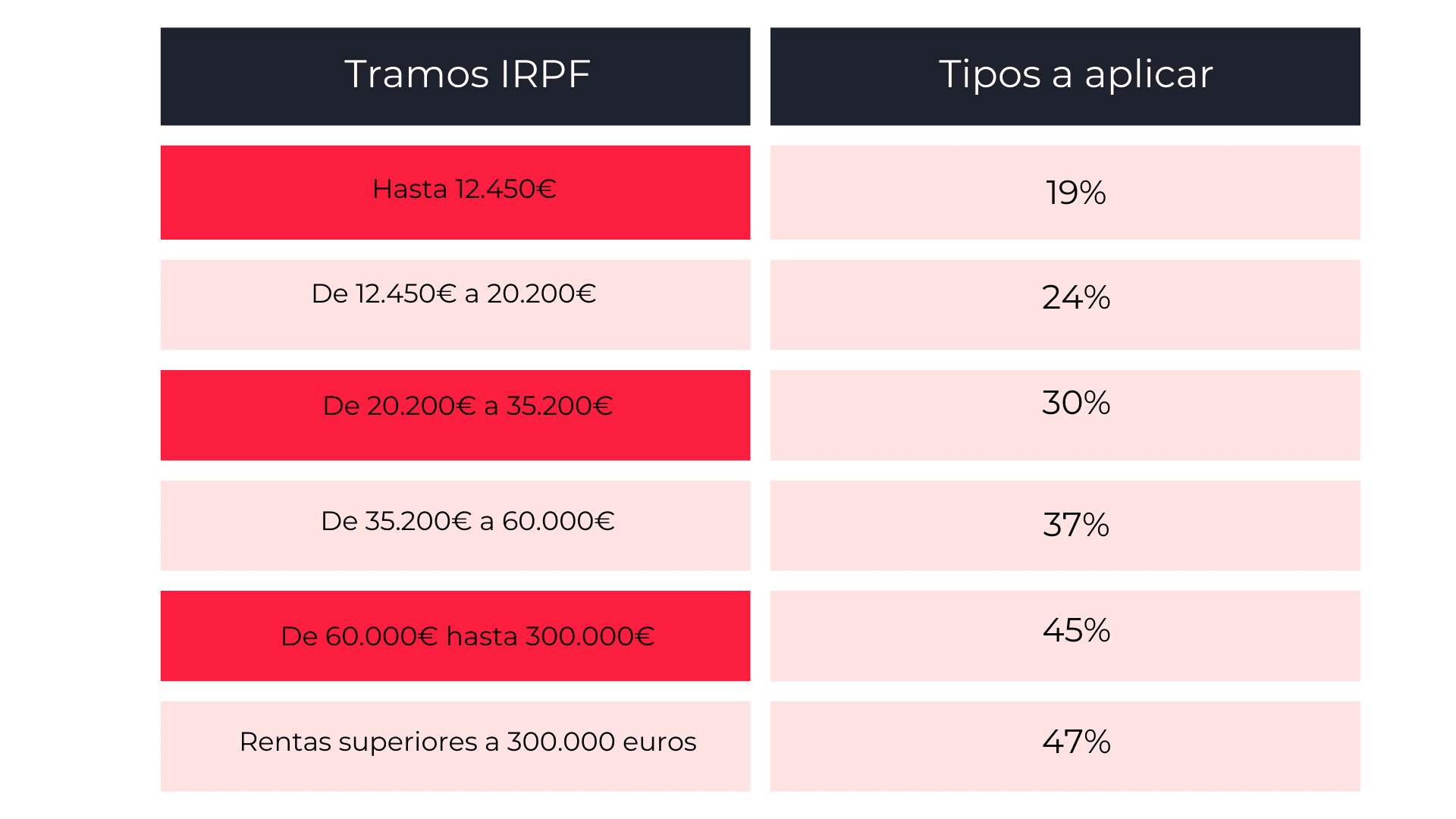

Respecto al rescate, hay que tener en cuenta que la cantidad que se haya rescatado tributa en la base general -la conocida como parte cara del IRPF-, como rentas del trabajo, al tipo que corresponda según las rentas que se hayan obtenido en 2022. En lo relativo al rescate de los planes de pensiones el contribuyente debe saber que puede rescatar sus derechos consolidados anteriores a 2007 con una reducción del 40%, siempre que el rescate se produzca en forma de capital y bajo unos límites temporales.

Eso sí, no todos los interesados ni en todas las situaciones se puede rescatar un plan de pensiones. Se deben dar una serie de circunstancias y/o requisitos, como enfermedad grave, invalidez, dependencia, fallecimiento o desahucio de la vivienda habitual.

En este cuadro verás el porcentaje que tendrás que pagar según las cantidades que rescates de tu plan de pensiones

Como consecuencia, podemos afirmar que los planes de pensiones individuales son una herramienta financiera muy poco atractiva de cara a complementar la pensión pública, tanto por su tratamiento fiscal como por la baja rentabilidad de la mayoría de los existentes en el mercado actualmente. ¿Sabes que puedes cambiar tu plan de pensiones por otro con mayor rentabilidad sin coste económico alguno?

Así que existen otras alternativas a los planes de pensiones para realizar una buena planificación de cara al momento de la jubilación,que ofrecen una mayor libertad de inversión a los ahorradores, pudiendo invertir en productos que se adapten mejor a sus necesidades.

Seguro que te interesa nuestro servicio de planificación financiera.

Beneficios que obtendrás con una buena planificación financiera

Una correcta planificación financiera realizada por un consultor financiero, es imprescindible para una óptima gestión de los ahorros y para alcanzar todos y cada uno de nuestros objetivos financieros. Algunas de sus ventajas son:

-

- Diversificación de inversiones: La planificación financiera puede ayudar a identificar las mejores opciones de inversión dentro de los planes de pensiones, o plantear alternativas más rentables, considerando el perfil de riesgo y los objetivos financieros de cada individuo. Esto permite diversificar las inversiones y reducir el riesgo.

-

- Análisis de necesidades de ahorro: Un consultor financiero evalúa las necesidades de ahorro para la jubilación y establece metas realistas. Esto implica determinar la cantidad de dinero que se requerirá en el futuro y calcular cuánto se debe ahorrar periódicamente para alcanzar ese objetivo.

-

- Optimización de impuestos: La planificación financiera ayuda a optimizar el impacto fiscal de los planes de pensiones y otras inversiones. Un consultor evalúa la estructura fiscal de cada individuo y busca estrategias para minimizar la carga impositiva, aprovechando las deducciones y exenciones disponibles.

En resumen, la novedad en la campaña de la renta 2022 sobre los planes de pensiones se refiere al límite de aportación y la posibilidad de realizar traspasos. La planificación financiera puede ser de gran ayuda para aprovechar al máximo los beneficios fiscales de los planes de pensiones y tomar decisiones informadas sobre las inversiones, teniendo en cuenta los objetivos personales y las necesidades futuras.