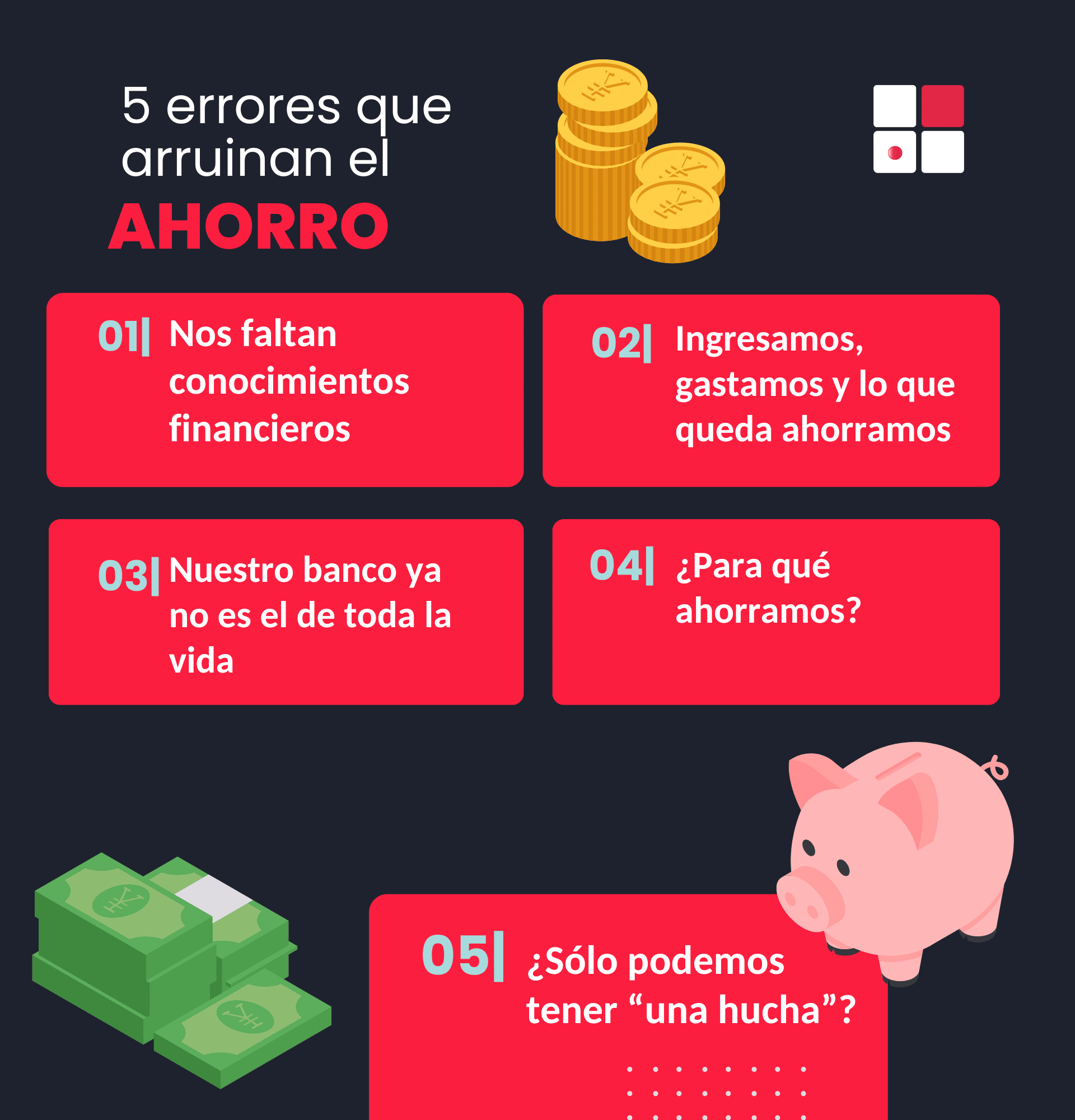

Los 5 errores más frecuentes que arruinan nuestra capacidad de ahorro

¿Por qué necesito una correcta planificación financiera?

Desde pequeñitos nos han inculcado la necesidad de ahorrar, la mayor parte de las veces metiendo cantidades de dinero en una cuenta bancaria. La necesidad de ahorrar está fuera de toda duda pero, ¿te has parado a pensar qué es en realidad el ahorro?

Pues no es más que recursos que reservamos para un gasto o inversión futura e incierta en la mayor parte de las ocasiones. Vamos, el “por si acaso” que tanto decimos.

Pero ¿te has parado a pensar si dejar el dinero en una cuenta bancaria es la mejor forma de ahorrar? Pues la verdad es que no lo es, y no es el único error que cometemos al intentar crear y aumentar nuestro patrimonio.

Te cuento los cinco errores más frecuentes que cometemos y que arruinan nuestra capacidad de ahorro:

1. Nos faltan conocimientos financieros

Son nuestros padres los que nos suelen iniciar en el mundo del ahorro, abriendo nuestras primeras cuentas de ahorro, enseñándonos aquello de que no hay que gastar más de lo que tenemos, que no hay que vivir por encima de nuestras posibilidades.

Pero la realidad es que no hacen más que reproducir aquello que les enseñaron a ellos, pero para una situación económica y social completamente diferente a la actual. Las remuneraciones de las cuentas eran muy superiores a las actuales, había menos herramientas financieras en las que apoyar nuestro ahorro, etc. Es decir que la forma en la que se ahorraba hace unos años no es aplicable, en su totalidad, a lo que ahora necesitamos.

Por otra parte, nuestro sistema educativo tampoco aporta muchos más conocimientos sobre la materia (y te lo dice un “profe” de Economía), salvo que nos decantemos por una formación específica como las carreras universitarias del ámbito económico, lo que deja fuera de dichos conocimientos a la mayor parte de la sociedad.

2. Ingresamos, gastamos…y lo que queda es el ahorro.

Y esa es la técnica más utilizada por los españoles. Parece lógica ¿verdad? Pues no es la más recomendable siendo muy sencillo de entender.

Las familias suelen ingresar cantidades regulares de dinero en sus cuentas bancarias, generalmente procedente de los salarios de sus miembros, rentas de alquiler, etc.

De hecho no gastamos la misma cantidad de dinero todos los meses, puesto que tenemos gastos trimestrales, semestrales o anuales como seguros, impuestos o imprevistos, que hacen que, el ahorro varie proporcionalmente. Es decir, que unos meses ahorramos una cantidad, otros meses otra, y algunos meses… ninguna. Esto complica y mucho una correcta previsión de nuestros pagos, y ahí aparece la banca.

3.Nuestro banco ya no es el de toda la vida.

La banca ha ayudado tradicionalmente a las familias españolas a poder equilibrar sus economías en momentos de grandes gastos e inversiones, como la compra de vehículos, propiedades inmobiliarias, proyectos empresariales, y lo ha hecho con asesoramiento, financiación y cercanía al cliente.

Pero el devenir de la banca en los últimos años, con el cierre de miles de oficinas, jubilaciones anticipadas, y la reorganización de sus servicios, hace que la rotación de personas sea tal, que las plantillas de las oficinas que quedan abiertas cambie constantemente, no encontrando a nuestra persona de confianza cuando la necesitamos.

Así mismo, la introducción de la banca digital, hace que las visitas a las oficinas se vaya espaciando en el tiempo, cuando no desaparecen completamente, dejando por el camino a miles de clientes con dificultades a la hora de utilizar las nuevas tecnologías para relacionarse con su banco.

La sensación que tienen muchos españoles es que las oficinas bancarias se han convertido en meras agencias comerciales donde “colocar” desde planes de pensiones hasta televisiones y alarmas para el hogar, perdiendo calidad en su asesoramiento y en la cercanía con el cliente.

Pero la realidad es que casi el 50% del ahorro de los españoles está depositado en cuentas bancarias con una baja o nula remuneración, y con unas comisiones por diversos servicios cada vez mayores.

4. ¿Para qué ahorramos?

Como te decía al comienzo de estas líneas, la mayor parte de los ahorradores españoles tienen un “·para cuando me haga falta” en su cabeza a la hora de ahorrar, pero no es menos cierto que también suelen tener objetivos concretos y cuantificables (vacaciones, coche, casa, estudios, etc.) cuando ahorran.

El problema es que no solemos incurrir en todos esos gastos e inversiones al mismo tiempo, es decir, que algunos serán a corto plazo, otros a medio y otros a largo plazo. Y ahí viene el problema.

Si tenemos diferentes objetivos y diferentes plazos para ejecutarlos, ¿por qué ahorramos en la infinita mayoría de las ocasiones con una única herramienta financiera, es decir, con nuestra cuenta bancaria? Pues porque es lo que nos han enseñado, pero no nos han contado que el dinero “parado” en las cuentas bancarias está sufriendo el impacto directo de la inflación (esa gran desconocida por los españoles hasta hace bien poco), haciéndonos perder poder adquisitivo anualmente y, lo que es peor, sin darnos cuenta de ello puesto que seguimos viendo nuestro dinero en las cuentas, sin percatarnos de que podemos gastar o invertir mucho menos por el mismo dinero.

5. ¿Sólo puedo tener “una hucha”?

Como poder, podemos tener solo una hucha, pero no debemos.

Si damos por evidente que tenemos diferentes objetivos y plazos en nuestro ahorro, debemos utilizar la correcta herramienta financiera para cada caso, puesto que no existe la herramienta financiera perfecta.

Ahorrar de cara a nuestra jubilación con una cuenta bancaria no es lo recomendable, porque, como hemos visto, nuestro dinero se devalúa constantemente en cuanto a su capacidad adquisitiva. Pero tener nuestro “colchón de imprevistos” para el corto plazo en un plan de pensiones, por ejemplo, cuando ese dinero no vamos a tenerlo disponible salvo en situaciones muy concretas, nos parecería una locura ¿verdad?

Por lo tanto, en función de nuestros objetivos y plazos deberemos utilizar una u otra herramienta financiera, teniendo muy claro que, si queremos obtener rentabilidades interesantes, deberemos trabajar de cara al largo plazo, y para nuestras necesidades a corto plazo, deberemos ponderar la disponibilidad, renunciando a cierta rentabilidad en nuestro ahorro.

Una correcta planificación financiera combinará diferentes herramientas, diversificando plazos y maximizando rentabilidades.

Por todo lo expuesto anteriormente, una correcta planificación de nuestro ahorro debería ser obligatoria para no incurrir en los errores que te acabo de explicar, y es ahí donde nuestra labor como consultores financieros especializados e independientes es muy necesaria para poder trabajar sobre los objetivos de nuestros clientes, y no sobre las de las diferentes entidades o compañías.